Wie wirkt sich die Vorherrschaft großer Online Plattformen wie Amazon aus auf Ihr E-Commerce Pricing im Bereich der Gebrauchsgüter, insbesondere der Haushaltselektronik? Dieser Beitrag beleuchtet die Herausforderungen und Chancen eines effektiven Multi Channel Managements und illustriert dies am Beispiel des Marktes für Small Domestic Appliances im Floor Care Segment. Erfahren Sie, wie Hersteller die Kontrolle behalten und ihre Margen sichern können.

Herausforderung Multi Channel Vertrieb über Online Plattformen

Zunehmende Bedeutung von E-Commerce im Gebrauchsgütermarkt

Im Zuge der Digitalisierung nimmt die Bedeutung von E-Commerce für Gebrauchsgüter wie die Haushaltselektronik immer weiter zu. Gleichzeitig haben sich im Online Handel mit Konsumgütern bereits einige große Player, allen voran der Marktplatz Amazon, positioniert.

Der CE/ Elektro-Markt ist die Branche mit dem zweithöchsten Anteil am E-Commerce Umsatz in Deutschland 2022, der Online Anteil der Branche beläuft sich auf über 40%.[1]

Chancen und Risiken eines markeneigenen Online Shops

Viele Hersteller haben in den letzten zehn Jahren in einen eigenen Online Shop investiert, um die Abhängigkeit im E-Commerce von großen Plattformen und Online Händlern zu reduzieren. Neben vermeintlich hohen Margen können Hersteller durch analysieren der Nutzerdaten auch wertvolle Erkenntnisse über ihre Zielgruppe gewinnen. Zudem sind die eigenen Shops ein guter Kanal fürs Marketing, um die eigenen Artikel der Zielgruppe prominent zu präsentieren.

Doch die Einführung dieses zusätzlichen Vertriebskanals birgt Risiken: neben den hohen Investitionen in Technologie und Know-how kann es zur Kannibalisierung bewährter Tools kommen. Wir empfehlen daher jedem Unternehmen im Konsumgütermarkt ein durchdachtes Multi Channel Management, welches explizit alle Vertriebskanäle einschließt.

Besondere Herausforderungen im Online Vertrieb von Gebrauchsgütern

Im Folgenden adressieren wir die Herausforderungen des Online Multi Channel Pricings von Gebrauchsgütern und stellen bewährte Strategien vor. Als Beispiel dient der Markt für Haushaltsstaubsauger, an dem wir die Umsetzung dieser Ansätze veranschaulichen. Die gewonnenen Erkenntnisse sind ebenfalls für zahlreiche andere Gebrauchsgütermärkte mit ihren Produkten von Bedeutung und teilweise übertragbar.

Gerade bei Gebrauchsgütern gestaltet sich das Multi Channel Pricing aus zwei Gründen herausfordernd:

- Es informieren sich Verbraucher vor allem bei Gebrauchsgütern wie Haushaltsstaubsaugern umfassend über alle Kanäle hinweg und vergleichen bei Bedarf Preise und Produkteigenschaften.

- Die Verschiebung des Geschäfts hin zu E-Commerce erhöht die Preistransparenz für Konsumenten sowie die Auswahl von Produkten. Verbraucher können Preise besser vergleichen und ihre Kaufentscheidungen basierend auf den besten Angeboten treffen. Zwar können die Marken im Direct-to-Consumer-Business (eigener Online Shop) die Preise kontrollieren, im Handelsgeschäft jedoch sind die Händler für die Preissetzung verantwortlich.

Exemplarische Betrachtung des Online Handels für Floor Care

Situation vor der Pandemie

Werfen Sie mit uns einen Blick auf den Markt für Small Domestic Appliances im Floor Care Segment. Hier ist es in den letzten 7 Jahren allen Marken gelungen, ihre online sichtbaren Preise zu konsolidieren. Für Sie analysieren wir die Entwicklungen der Preise und die Marktstrategien der Hersteller im E-Commerce zwischen 2017 und 2024. Die daraus gewonnenen Einsichten besitzen nicht nur für diesen Sektor, sondern auch für das Pricing einer Vielzahl weiterer Gebrauchsgütermärkte, Relevanz und Anwendbarkeit.

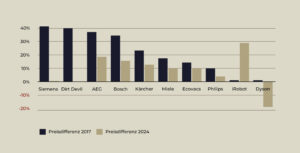

Für 2017 betrachten wir die durchschnittliche Preisdifferenz zwischen den Preisen auf dem Marktplatz Amazon in Deutschland und in den jeweiligen markeneigenen Online Shops. Die hohen Preisunterschiede zwischen den selbst gewählten Preisen in den markeneigenen E-Commerce Shops und dem Online Streetprice (hier: Amazon) lässt auf ein bewusstes Vermeiden von Preiskonflikten über mehrere Kanäle hinweg schließen.

Markeneigene E-Commerce Shops wurden 2017 als „Markeninstrument mit Kaufmöglichkeit“ geführt und nicht mit einem Volumenziel. Am größten sind die Preisunterschiede bei Siemens, Dirt Devil, AEG und Bosch. Bei diesen Marken waren 2017 identische Produkte ca. 40% günstiger auf Amazon zu finden. Auffällig ist: Die große Preisunterschiede finden sich bei hochpreisigen Marken (Bosch) als auch bei jenen im Niedrigpreissegment (Dirt Devil). Im Jahr 2017 setzten insbesondere etablierte Marken auf eine hochpreisige Direct-to-Consumer-Strategie, um die traditionellen Vertriebskanäle nicht zu torpedieren. Eine bewusste Preisdifferenz zwischen dem markeneigenen Online Shop und dem stationären Handel war Teil dieser Strategie.

Aktuelle Marktsituation

Seit 2017 hat sich Situation am Markt für Gebrauchsgüter fundamental verändert. In der Pandemie nahm zunächst vor allem die Nachfrage nach Haushaltselektronik stark zu. Sowohl Händler als auch Hersteller, vor allem jene mit eigenen Online Shops, profitierten substanziell von der gestiegenen Nachfrage. Gegenwärtig leidet die Branche jedoch unter sinkenden Absatzzahlen. Von Dirt Devil waren im Zeitraum der Datenerhebung keine Preise zu bekommen, während für iRobot/ Roomba die Übernahmesituation durch Amazon zu berücksichtigen ist.[2]

Änderungen der Preisabstände (2027 im Vergleich zu 2024)

Homogenisierung der Preise auf Online Vertriebskanälen

Im Vergleich zu 2017 haben sich im Online Handel die Preisunterschiede zwischen den markeneigenen E-Commerce Shops und Amazon deutlich verringert. Fast alle Hersteller haben es geschafft, die Preisdifferenz zwischen ihren Online Kanälen zu reduzieren. Siemens beispielswiese, ehemals mit einer Preisdifferenz von 41%, liegt jetzt durchschnittlich nur noch 1% über den Amazon-Preisen. AEG und Bosch haben ebenfalls die durchschnittlichen Preisunterschiede auf 16% reduzieren können. Dennoch gibt es, beispielsweise bei Siemens, noch einzelne Modelle, welche bei Amazon um ein Drittel günstiger angeboten werden. Einzig iRobot hat es in den Turbulenzen der beinahe erfolgten Übernahme nicht geschafft, die Preise auf seinen Online Vertriebskanälen anzugleichen – im Gegenteil! Während im Jahr 2017 die Preise auf Amazon und im eigenen Online Shop noch nahezu identisch waren, sind die Preise auf Amazon nun durchschnittlich um 29% niedriger, bei einigen Modellen sogar bis zu 40% günstiger.

Sonderstellung der Marke Dyson

Eine Sonderstellung hat zweifellos Dyson. Als der Hersteller mit der größten Nutzerbasis in Deutschland[3] hatte Dyson bereits 2017 fast identische Preise auf Amazon und im eigenen Online Shop und war damit gemeinsam mit iRobot der Hersteller mit dem aggressivsten Preisniveau im eigenen Online Shop.

Mittlerweile sind alle Produkte auf der eigenen Webseite mindestens 10% günstiger als bei Amazon. Darüber hinaus bietet Dyson auf seiner Webseite eine Bestpreis-Garantie an, die Verbrauchern versichert, stets den günstigsten Preis direkt bei Dyson zu erhalten. Es ist offensichtlich, dass Dyson erhebliche Anstrengungen unternimmt, um die Nachfrage auf den eigenen Online Shop zu lenken. Hierzu setzt Dyson auf ein Pricing, welches die Produkte im eigenen Online Store um mindestens 10% günstiger als auf Amazon anbietet. Daraus lassen sich folgende Schlussfolgerungen ziehen:

- Eine starke Marke wie Dyson kann es sich erlauben, auf eine Teilnahme am Amazon Vendor Programm (klassisches Handelsgeschäft) zu verzichten, indem sie eine wohlüberlegte und konsequent umgesetzte Direct-to-Customer-Vertriebsstrategie verfolgt. Die auf Amazon.de zu findenden, teureren Angebote stammen von Drittanbietern, die Dyson auf dem Marktplatz Amazon anbieten.

- Dyson taucht dennoch in den Amazon Ergebnislisten über Händler auf, ist dort aber nur schlecht sichtbar. Dyson muss daher auf seine Markenbekanntheit vertrauen sowie andere Wege finden, um Kunden auf den eigenen Store zu lenken. Händler verkaufen ihre Produkte, trotz der deutlich höheren Preise, auf Amazon offenbar erfolgreich. Dies deutet darauf hin, dass die Zielgruppe bereit ist, auf Amazon Preisaufschläge zu akzeptieren.

Erfolgreiche Strategien für markeneigene Online Shops

Welche Erkenntnisse für ein erfolgreiches Online Multi Channel Pricing können Sie aus dem Markt für Haushaltsstaubsauger mitnehmen? Grundsätzlich lassen sich die Handlungsoptionen für ein erfolgreiches Online Channel Management, abhängig von der Wettbewerbssituation, in drei Kategorien unterteilen:

- Sie besitzen eine starke Marke und heben sich durch Produktdesign und Marketing deutlich vom Wettbewerb ab, ähnlich wie Dyson im Markt für Floor Care. In solch einem Szenario haben Sie die Chance, den Verkauf über eigene Vertriebskanäle zu intensivieren. Um dies erfolgreich umzusetzen, sollte der eigene Shop als echter Vertriebskanal wettbewerbsfähige Preise anbieten. Beachten Sie jedoch, dass dadurch Konflikte mit klasssichen Händlern entstehen können, die bis zur Auslistung führen können.

- Auch wenn Sie nicht der Marktführer sind, besteht dennoch die Chance, trotz Amazons starker Marktpräsenz signifikante Nachfrage in Ihrem eigenen Online Shop zu erzeugen. Dies kann durch eine gezielte Segmentierung von Produkten erreicht werden, beispielsweise indem Sie nur ausgewählte Produkte auf Amazon anbieten. Die Entscheidung, welche Produkte dies sein sollten, erfordert eine systematische Analyse sowohl des Wettbewerbs als auch Ihres eigenen Produktportfolios. Eine weiter Möglichkeit im Bereich des Fencing ist es, bewusst Produktunterschiede zu schaffen und Intransparenzen aufzubauen, um die Suche der Kunden nach günstigeren Preisen zu beschränken. Im Floor Care Markt für Small Domestic Appliances lässt sich eine solche Segmentierung des Produktportfolios bei Ecovacs und Siemens beobachten. Bosch, das wie Siemens Teil von BSH Hausgeräte GmbH ist, bietet hingegen ein breites Produktportfolio auf Amazon wie auch im eigenen Store an. Bis auf Miele und Dyson, die nicht im Amazon Vendor Programm sind, gibt es jedoch keine Marke, die diese Strategie konsequent umsetzt und seine Modelle nur exklusiv über den eigenen Online Shop anbietet.

- Sehr ähnlich wie die Segmentierung des Produktportfolios, funktioniert die differenzierte Preisdiskriminierung einzelner Artikel abhängig vom Kanal. Auch bei diesem Punkt sind rechtliche Voraussetzungen sorgfältig zu prüfen. Sie sollten ein Verständnis für die Wechselkosten Ihrer Kunden entwickeln, d.h. ermitteln, wie viel günstiger Ihre Produkte im eigenen Online Shop angeboten werden müssen, um signifikante Nachfrage von zum Beispiel Amazon abzuziehen. Im Markt für Haushaltsstaubsauger lässt sich eine solches kanal- und produktabhängiges Pricing bei Philips beobachten.

Pricing als Teil eines strategischen Multi Channel Managements

Erfolgreiche Marken im Online Handel von Haushaltsstaubsaugern haben gezeigt, dass ein ausgewogenes Verhältnis zwischen Präsenz auf großen Plattformen wie Amazon und dem Aufbau einer starken eigenen Online Präsenz entscheidend ist. Durch sorgfältiges und differenziertes Multi Channel Management können Marken ihre Sichtbarkeit erhöhen, ihre Margen schützen und gleichzeitig ihre Zielgruppe besser kennenlernen sowie eine direkte Beziehung zu diesen aufbauen (CRM).

Es ist jedoch wichtig zu betonen, dass eine Preisstrategie, die ausschließlich auf Online Handel ausgerichtet ist, zu kurz greift. Vielmehr sollte sie als Teil eines umfassenden Multi Channel Managements entwickelt werden, die auch die offline Vertriebswege miteinschließt.

Quellen:

[2] https://www.wiwo.de/technologie/gadgets/europaeische-kommission-amazon-macht-keine-zugestaendnisse-beim-irobot-kauf/29596278.html Ende 2023 stand iRobot kurz vor einer Übernahme durch Amazon. Diese Übernahme scheiterte jedoch aufgrund von Einwänden der EU-Kartellbehörde, die eine Einschränkung des Wettbewerbs befürchtete. Die Behörde äußerte Bedenken, dass Amazon nach der Übernahme den Mitbewerbern von iRobot den Zugang zu seiner Verkaufsplattform erschweren könnte. Die Bedenken der EU-Kartellbehörde unterstreichen nochmal die bereits oben erwähnte starke Position von Amazon im E-Commerce für Haushaltselektronik.

[3] https://de.statista.com/statistik/daten/studie/1363535/umfrage/fuehrende-marken-in-der-kategorie-staubsauger-nach-anzahl-der-nutzer-in-de/