Ausgangssituation beim Elektrowerkzeug-Hersteller Tool-Master

- Starkes Wachstum im Online-Kanal: Rasante Entwicklung der Marktplätze und Online-Shops und -portale, wie Amazon, ManoMano und Contorion

- Große Bedeutung des stationären Handels in der Customer Journey, trotz starkem Umsatzrückgang

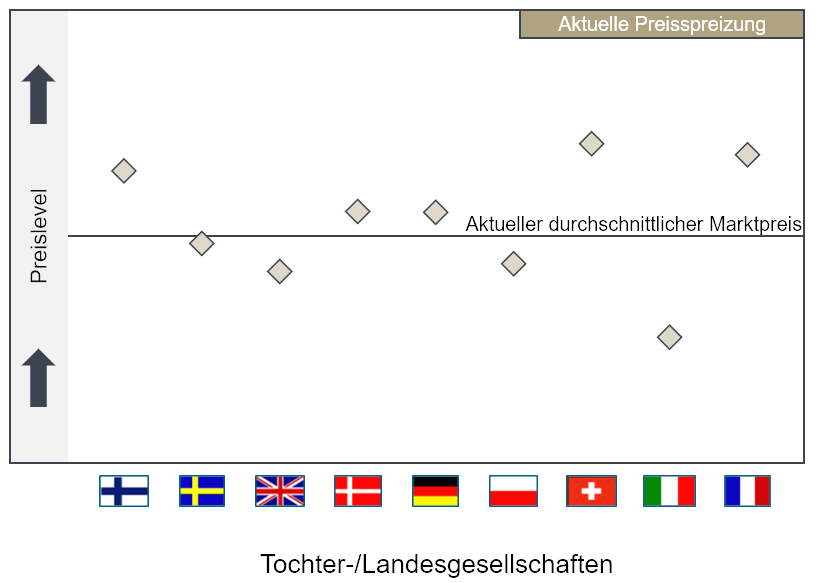

- Fehlende globale Preisstrategie: Große internationale Preisunterschiede (bis zu 40 Prozent)

- Historisch gewachsen Rabatte und Konditionen: Große Unterschiede in den Einkaufspreisen zwischen den Händlern

- Kein leistungsgerechtes und Multi-Channel-fähiges Konditionensystem: Fehlende Kanalsteuerung und Kannibalisierung der Vertriebskanäle

Genervt legte der Vertriebsleiter den Hörer auf, nachdem sich allein an diesem Tag fünf seiner stärksten Fachhändler über die niedrigen Online-Preise beschwert hatten. Ein Blick auf die einschlägigen Preissuchmaschinen Idealo und Co. zeigte das Ausmaß der Preisverwerfungen: Online-Händler verkauften die Produkte direkt oder über die einschlägigen Marktplätze zu Preisen, die teilweise unter den Einkaufpreisen des stationären Fachhandels lagen. Ein Umsatzeinbruch bei den Fachhändlern, mit denen der Hersteller in der Vergangenheit groß wurde, waren die Folge. Was jedoch viel schwerer wog, war der mit dem Umsatzrückgang einhergehende Vertrauensverlust, der bis dato treuen Kunden.

Auslistung im Online- und Offline-Handel

Unser Kunde, nennen wir ihn zur Vereinfachung Tool-Master, ist ein mittelständischer Hersteller von Elektrowerkzeugen für den professionellen Gebrauch. Handwerker und Installationsbetriebe machen den größten Teil seiner Klienten aus. Tool-Master vertreibt verschiedene Eigenmarken und verkauft seine Produkte traditionell über den Fachhandel. Die internationale Expansion in Europa erfolgte über externe Distributoren und eigene Tochtergesellschaften. In den letzten Jahren war man opportunistisch zusätzlich in den Online-Markt eingestiegen und verkaufte an Amazon über das Vendoren-Modell (Amazon tritt hier als Händler auf) sowie auf Marktplätzen wie Contorion und Manomano.

Tool-Master stand mittlerweile in seinem Heimatmarkt durch die mit dem Online-Geschäft einhergehende Preiserosion massiv unter Druck. Der Online-Street-Price hatte ein Niveau erreicht, der den Fachhändlern aufgrund ihrer Kostenstruktur keine ausreichende Marge zum Arbeiten mehr ließ. Die Konsequenz: Die Auslistung bei den traditionellen Fachpartnern. Online sah es, mit etwas Zeitverzug, nicht besser aus. Die fehlenden Produkte in den Verkaufsregalen der „Brick & Mortar“-Händler führte indirekt zu einem Umsatzrückgang im Online-Geschäft. Warum möchten Sie wissen? Eine Analyse der Customer-Journey hatte ergeben, dass der stationäre Handel einer der wichtigsten Touchpoints für den Fachhandwerker war. Standen keine physischen Produkte im Regal, erfolgte auch kein Online-Preisvergleich und kein Kauf im Netz. Viele der Produkte wurden bei Amazon ausgelistet und zu einem „CRaP-Out-Produkt“ degradiert. CRaP ist ein Akronym, das für „Can’t Realize any Profit“ steht. CRaP-Out bezeichnet Produkte, die für Amazon unrentabel sind, da die Gewinnmarge zu klein ist.

Analyse des Vertriebs- und Preismanagements gibt Aufschluss

Die Kernfrage lautete nun: Wie konnte es mit dem einstigen Platzhirsch der Elektrowerkzeuge so weit kommen? Hier kamen wir von Roll & Pastuch ins Spiel: Eine umfassende Analyse des Vertriebs- und Preismanagements gab Aufschluss über die eigens verschuldete Umsatz- und Margenmisere. Hierbei wurden im Rahmen einer internationalen Transaktionsdatenanalyse Millionen von Preispunkten entlang des Preiswasserfalls – vom Listenpreis bis hin zum Netto-Netto-Preis – analysiert. Die Kernergebnisse lassen sich in den folgenden Punkten zusammenfassen:

- Die Preise, Konditionen und Händlerverträge waren bei Tool-Master historisch gewachsen und folgten weder einer übergreifenden internationalen Preis- noch einer differenzierten Vertriebskanalstrategie. Konkret bedeutete dies, dass man auf internationaler Ebene Preisunterschieden von bis zu 40 Prozent zugelassen und die Gefahr von Reimporten nicht berücksichtigt hatte. Findige Distributoren und Händler aus diesen Niedrigpreisländer hatten ihre guten Konditionen genutzt, um ihre Ware über Onlinekanäle in den hochpreisigen Ländern anzubieten. Es gehörte nicht viel Fantasie dazu sich die Preisreaktion der lokalen Händler vorzustellen.

- Die fehlende Marken- und Produktdifferenzierung der Vertriebskanäle hatte die Geschwindigkeit der Preisspiele nach unten verstärkt. Online-Händler wurden mit den gleichen Produkten und Marken bedient, wie ihre stationären Konkurrenten. Eine Marken- und Sortimentsstrategie, die Online- und Offline-Produkte trennte, war nicht existent.

- Alle Händler – unabhängig ob „Online-pure-Player“, hybrid oder stationär – wurden über das gleiche Konditionensystem gesteuert. Ergo hatten die auf der Kostenseite deutlich „schlanker“ aufgestellten Online-Player im Durchschnitt die gleiche Marge zur Verfügung, wie die traditionellen Fachhändler. Der sich daraus ergebende Kostenvorteil der Online-Akteure hatte sich 1:1 in den deutlich niedrigeren Online-Street-Preisen widergespiegelt.

- Bis zu 30 Prozent des Umsatzes wurde über Sondernettopreise abgewickelt und vom Konditionensystem abgekoppelt. Eine leistungsorientierte Steuerung war teilweise nicht mehr gegeben.

- Eine gezieltere Händlersteuerung und juristische Handhabe war aufgrund der wenig „griffigen“ Händlerverträge (Stichwort „selektiver Vertriebsvertrag“) nicht möglich.

Entwicklung einer internationalen Preis- und Vertriebskanalstrategie als Lösung

Die sinkende Marge und der enorme Umsatzrückgang über alle Vertriebskanäle hat Tool-Master dazu bewogen Prof. Roll & Pastuch – Management Consultants mit der Entwicklung einer internationalen Preis- und Vertriebskanalstrategie zu beauftragen, deren Umsetzung mittels eines nach Land und Vertriebskanal differenzierendes Konditionensystems erfolgte. Juristisch abgesichert wurde das neue System durch die Überarbeitung der Händler- und Distributorenverträge, die sich die Novellierung der Vertikal-GVO zu Nutze machte. Die Umsetzung erfolgte über den auf Kartellrecht spezialisierten Rechtanwalt Markus Nessler.

Im nächsten Teil dieser „Best of R&P“-Reihe beschreiben wir die Durchführung und Umsetzung dieses Preis- und Vertriebsprojekts. Außerdem folgt die Ausarbeitung einer globalen Preis- und Vertriebskanalstrategie. Im dritten Teil werden wir dann auf die Konzeptionierung und Umsetzung eines globalen Rabatt- und Konditionensystems eingehen, welches den Online- und stationären Vertriebskanal preislich und produktseitig differenziert. Außerdem wird dargestellt, wie die Reduktion der Preiserosion von Märkten und Kanälen mittels der Gruppenfreistellungsverordnung für vertikale Beschränkungen („Vertikal-GVO“) unterstützt wurde.

Christoph Krauss

Associate Partner & Consumer Goods Lead

Markus Nessler

Rechtsanwalt